‘Crash’ del crudo

El mercado estadounidense se hunde por el presunto déficit de almacenaje

La caída catastrófica del precio del crudo de referencia estadounidense (el West Texas, WTI) conmocionó los mercados de inversión este lunes y ofreció una imagen preocupante de hasta dónde pueden llegar las consecuencias de la crisis económica causada por el coronavirus. Por primera vez en la historia, el precio del WTI fue negativo (-37,63 dólares por barril) frente a los 18,33 que cotizó el viernes anterior. El colapso del WTI plantea la cuestión de si el brent, el crudo de referencia internacional, puede seguir la misma suerte que el primero. Parece poco probable, dadas las diferentes características de los mercados en los que operan ambos tipos de crudo, pero la convulsión del lunes constituye una advertencia grave sobre las dificultades que tienen algunos mercados específicos para adaptarse a situaciones de caída brusca de la demanda.

Porque la crisis insólita del petróleo estadounidense tiene su origen último en el descenso brusco de las expectativas de consumo de este y sus derivados causado por las medidas de confinamiento y las restricciones a la movilidad que impone la pandemia de la covid-19. A grandes rasgos, la caída casi libre de la demanda ha provocado movimientos en el mercado cuyo objetivo es almacenar el crudo actual, con precios demasiado bajos para los balances de las compañías, para ofrecerlo en el futuro cuando los precios se recuperen. El problema es que los inversores han considerado que la capacidad de almacenaje no puede absorber el exceso de crudo y, por tanto, desean desprenderse de él. Hasta el punto de que están dispuestos a pagar para no recibirlo. En mercados como el estadounidense, los poseedores de petróleo físico han entendido que la presunción de incapacidad de almacenaje es verosímil y, por tanto, la huida desenfrenada para desprenderse del crudo ha ocasionado el hundimiento de los precios.

La depresión del mercado petrolero en EE UU obliga a preguntarse si las decisiones de recorte de la producción de la OPEP han sido acertadas o bien van a resultar insuficientes. Es probable que puedan surtir efecto a medio plazo, pero lo cierto es que han tropezado con el obstáculo del presunto déficit de depósitos. Y las consecuencias presentes pueden resultar fatales para las previsiones de equilibrar el mercado internacional en un precio razonable en 2022. La estabilidad presente de los precios solo se conseguirá, como es fácil deducir, si aumenta la demanda de forma significativa (improbable en los próximos meses), si se reduce más la oferta (lo cual requeriría una nueva decisión de la OPEP y de la Administración Trump) o se aumenta la capacidad de almacenaje. Sin una de esas respuestas no podrán corregirse los episodios de volatilidad explosiva.

El brent, el crudo internacional de referencia, también atraviesa por una fase bajista de los precios debido al hundimiento de la demanda. Para corregirla se adoptaron los recortes de la OPEP ampliada. Las causas que operan sobre el WTI son las mismas que actúan sobre el brent, aunque los mercados sean distintos. Así que los países productores harían bien en considerar la segunda hipótesis de equilibrio, es decir, si no sería conveniente reconsiderar los planes de control de la oferta. El hundimiento o estancamiento persistente de los precios es un problema demasiado grave para la estabilidad de los mercados de inversión.

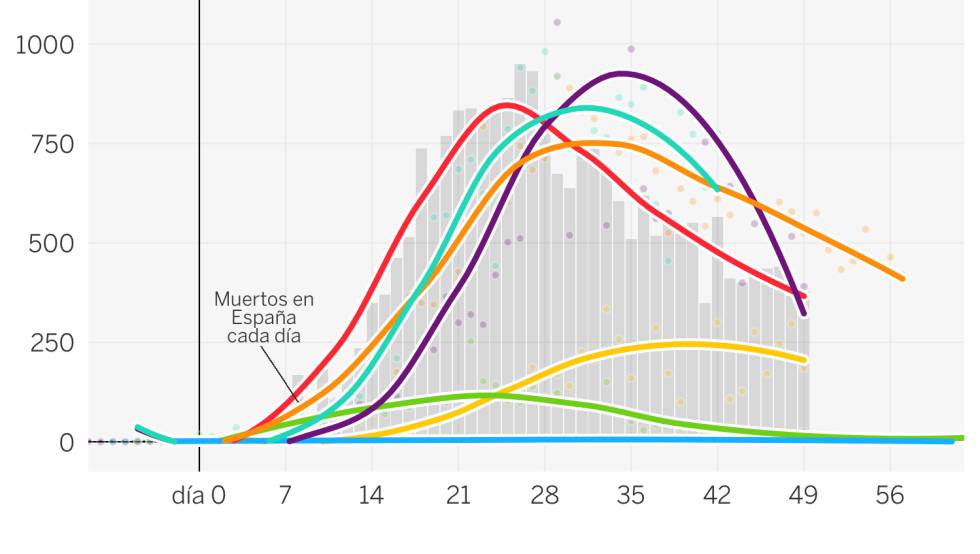

Una narrativa visual para rastrear al virus

Los lectores se interesan más por las cifras y los gráficos porque les explican mejor la p…